来源:消费日报网

消费日报网讯(记者 卢岳)百洋医药近期遭遇了一轮股债“双杀”。

9月23日,百洋医药盘中大跌5%,股价跌破20元关口,创下19.7元新低;9月24日,大盘反弹,百洋医药上涨6.7%,股价报于21元,总市值为110.9亿元。

9月18日,百洋医药发布公告称,自8月6日至9月18日,公司股票在任意连续30个交易日中已有10个交易日的收盘价格低于当期转股价格的85%(即22.20元/股)的情形,预计可能触发“百洋转债”转股价格向下修正条件。

今年上半年,百洋医药推出资产收购利好,但股价表现持续低迷,相较去年40多元的高点,不到一年时间近乎腰斩,市值缩水百亿。上半年财报发布后,百洋医药的存贷双高问题受到关注,公司短期借款13.3亿元,同比大增189%,而同期公司的货币资金为18.99亿元,一边大量资金趴在账面,另一边却大举借债大量支出财务费用。

1

存贷双高问题

青岛百洋医药股份有限公司(简称“百洋医药”)成立于2005年,主营业务是为医药产品生产企业提供商业化整体解决方案,涵盖品牌运营、批发配送及零售三个板块。

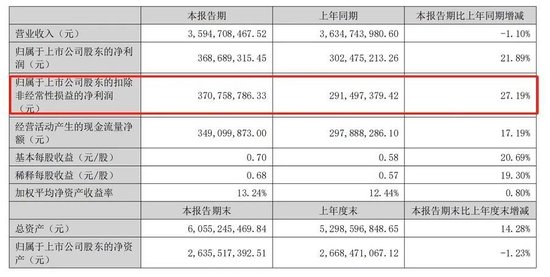

图片来源:百洋医药2024半年报

上半年,百洋医药营业收入35.95亿元,同比下滑1.1%,归母净利润3.69亿元,同比增长21.89%;归母扣非净利润3.71亿元,同比增长27.19%。其中,百洋医药的主要收入靠品牌运营,上半年,百洋医药品牌运营实现收入是22.84亿元,同比增长11.88%,占总营收的比例为63.53%。

百洋医药主要运营了迪巧、泌特、海露、安斯泰来系列等品牌,另外,还有自有产品纽特舒玛。其中,核心品牌迪巧系列实现营业收入10.55亿元,同比增长 20.32%。

公开资料显示,“迪巧”由美国安士制药有限公司生产,是一个专注于孕婴童及成人补钙的品牌。从2005年开始,迪巧系列在国内由百洋医药独家运营。从收入占比来看,百洋医药对迪巧系列依赖较大。上半年,迪巧系列的毛利率为66.78%,同比下滑了2.78个百分点。

百洋医药的品牌运营,离不开销售推广。百洋医药在半年报提到各种推广方式,如组织科普讲座、通过药店店员、商业公司渠道以及学术推广等模式。上半年,百洋医药的销售费用为5.18亿元,其中市场宣传推广费用3.15亿元,销售费用率14.4%,在A股31家医药商业上市公司中位列第8。

除了销售费用较高,百洋医药的短期借款大幅增长也受到关注。

上半年财报显示:公司短期借款13.3亿元,同比大增189%,原因为公司报告期向金融机构的借款增加。而同期公司的货币资金18.99亿元,同比增长60.9%,其中受限货币资金为1.95亿元。

一方面,公司账面存在大量的货币资金,另一方面又不断向银行贷款,这在财务领域表现为“存贷双高”现象。贷款规模走高,意味着企业的财务成本增长。

上半年,百洋医药的财务费用为2760万元,同比增长15%,其中利息费用是3338万元,利息收入是762万元,也就是说,公司18.9亿元的货币资金仅产生700多万元利息,年化收益率较低,公司货币资金利用率及真实性受到质疑。

就存贷双高问题,记者致电百洋医药并向其发去采访提纲,相关工作人员表示将反馈至对应部门处理,但是截止发稿时,百洋医药并未对采访作出任何回应。

2

高溢价收购再被质疑

今年5月20日,百洋医药宣布以8.8亿元现金收购百洋制药60.199%的股权,7月12日,百洋医药宣布完成对百洋制药的并购交易,成为其控股股东,并将业务从品牌运营延伸至上游医药制造领域。

百洋制药的主要业务为中成药、化学仿制药产品的研发、生产及销售,原为百洋集团控股,此次交易为关联收购。上述交易以2023年12月31日为评估基准日,百洋制药股东全部权益评估价值为16.37亿元,较审计后合并口径归属于母公司净资产增值249.68%,大幅溢价。

此次溢价收购曾被质疑百洋集团内部“左手倒右手”、“通过虚高估值进行外延式并购进行套现。”

2022年和2023年,百洋制药的营业收入分别为6.35亿元和7.60亿元,净利润分别为1.09亿元和1.35亿元。交易双方还签订了业绩对赌协议。

百洋集团承诺,百洋制药2024年-2026年分别实现扣非净利润不低于1.44亿元、1.72亿元、2.15亿元,业绩承诺期间累计承诺净利润不低于5.32亿元,若触发对赌协议条件,百洋集团将以现金补偿。

百洋制药对2024年至2026年的营业收入预测分别为9.28亿元、11.59亿元、13.58亿元;净利润分别为1.48亿元、1.77亿元、2.22亿元。对比来看,百洋集团的承诺净利润均低于百洋制药的预测净利润。

对此,深交所要求百洋医药说明各年度承诺净利润低于预测净利润的原因及合理性,并质疑是否存在以高业绩承诺做高收购价格的情形。

除了对其高溢价、对赌方面的质疑,还有交易资金的质疑。百洋医药称,本次交易的资金来源于公司自有资金或自筹资金。百洋医药在账面有19亿元货币资金时,却要大规模举债,交易所对百洋医药的资金链提出拷问。

百洋医药自2021年6月上市,近三年来累计分红11.51亿元,期间公司的归母净利润合计金额为15.85亿元。也就是说,百洋医药上市后超过七成的净利润都拿来“分红”。按百洋集团持有百洋医药72.73%的股份粗略计算,百洋集团仅分红就分走了8.37亿元。

分红拿走了8亿多元,关联交易转让百洋制药股价获得6.6亿元,百洋集团似乎依然很差钱。

前不久,百洋医药发布公告称,控股股东百洋医药集团有限公司及其一致行动人将部分持股办理了质押。其中,百洋集团质押1500万股给云南国际信托,用途是“偿还债务”;百洋医药集团有限公司和北京百洋诚创医药投资有限公司分别质押1002万股和998万股,用途是“补充流动资金。”目前,百洋集团的质押比例超过43.5%。

最近,百洋医药发布公告称,自8月6日至9月18日,公司股票在任意连续30个交易日中已有10个交易日的收盘价格低于当期转股价格的85%(即22.20元/股)的情形,预计可能触发“百洋转债”转股价格向下修正条件。目前,百洋转债的价格也较2023年9月的高点跌去了逾50%。

2023年4月,百洋医药发行了860万张可转换公司债,发行总额为8.6亿元,债券简称“百洋转债”。2023年6月底数据显示,百洋集团是百洋转债的第一大持有人,持有数量为604.44万张,2024年6月底数据显示,百洋医药控股股东百洋集团已经不在该债券的“十大持有人”名单中。

作为百洋医药的控股股东,百洋集团的操作有些让人眼花缭乱,一边质押公司股份、一边大手笔分红,按理说不差钱,但另一边又不断的质押股份,出售可转债等,可谓是很差钱。在此背景下,百洋医药溢价收购百洋集团的资产,是否存在利益输送、其账面的资金真实状况也受到质疑。

就上述问题,百洋医药暂未回复。

- 随机文章

- 热门文章

- 热评文章

- Desktop Metal盘中异动 股价大跌7.00%报0.708美元

- 美股异动 | 谷歌A涨超1% 宣布与TikTok合作

- 长期!24小时免费接单黑客“偷天换日”

- 高雅光学(00907)委任陈志伟为独立非执行董事

- 东吴基金总经理李素明:坚定信心 奋进笃行

- 防护!正规黑客24小时私人接单“情不自禁”

- 专业!黑客24小时在线接单网站“霸王别姬”

- 代表!黑客24小时在线接单网站“千军万马”